- Răspunsuri 24

- Citiri 14,7k

- Creat

- Ultimul Răspuns

Zile populare

Most Popular Posts

-

@apolo. absolut corect: „Studiile au arătat că intrările sunt mai puţin importante decât ieşirile şi ambele sunt mult mai puţin importante decât gestionarea banilor (money management) şi dimensionare

-

Short term

-

Salutare, Este foarte frumos. Insa nu la fel stau lucrurile cand odata ajuns la un nivel de cerere sau oferta nu stii ce va face pretul. De nimerit pozitia sa zicem ca reusesti, intri in directia in

Featured Replies

Navigare recentă 0

- Nici un utilizator înregistrat nu vede această pagină.

Salutare,

Dupa un an de tranzactionare folosind conceptul de cerere si oferta m-am decis sa incep un thread in interiorul unei comunitati romane in care sper sa atrag oameni care se vor alatura discutiei si vor imparti idei/opinii/pareri.

Indealungul celor 4 ani in care am facut trading, am schimbat o multitudine de strategii bazate pe indicatori/concepte de analiza tehnica la care nu am putut gasi o explicatie logica care definea motivul pentru care sunt viabile, pot spune ca tot ce am facut este sa incerc operatiuni algoritmice bazate pe o afirmatie initiala pe care nu o puteam verifica decat in anumite conditii care erau greu de indeplinit.

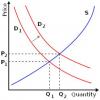

Urmatorul rationament logic care face referire la motivul pentru care metoda de cerere si oferta este viabila reprezinta o idee personala. Aceasta viziune personala s-a format strict in urma cautarii mele pentru o justificare logica a intrarii intr-un trade si las loc de criticism constructiv si argumentare contradictorie oricui este dispus sa dezvolte ideea si sa contribuiasca la randul sau.

Interiorul unei perioade in care pretul rataceste intre doua limite, superioara, respectiv inferioara(fara trend clar) defineste volumul tranzactionat care se imparte in doua categorii; volum de risc si volum de indecizie. Volumul de risc reprezinta totalitatea tranzactiilor efectuate de catre entitati ale volumului cu apetit pentru risc iar volumul de indecizie reprezinta totalitatea tranzactiilor potential existente dar neefectuate din cauza faptului ca nu vor sa isi asume un risc. Aceasta idee se afla intr-un stagiul teoretic iar momentan o testez de aproximativ un an in care am avut rezultate pozitive ce puteau fi imbunatatite daca as fi putut sa imi impun o disciplina mai stricta.

Vt = Vr+Vi Vt=2*Vr Vt=2*Vi **volum total,volum de risc, volum de indecizie** (Vt=2*Vr=2*Vi reprezinta o reducere la absurd acordand un procentaj de 50% / 50% pentru indecizie si apetit pentru risc, variabile ce nu pot fi prezise cu exactitate)

De cele mai multe ori o perioada de indecizie in interiorul unui chart este urmata de catre un breakout acescendent/descendent printr-o lumanare care in volum le depaseste pe toate din interiorul bazei formate la originea miscarii. O eventuala intoarcere in pret la nivelul bazei defineste acel nivel ca fiind unul de cerere sau de oferta (in functie de directia miscarii initiale).

Mai jos se poate observa un nivel recent de pe usd/chf pe chartul de 4h unde putem defini o perioada de ranging superior 0.97990 | inferior 0.97715. Se creeaza un dezechilibru major intre cumparatori si vanzatori iar astfel se dezvolta o miscare pana la 0.97188.

Din acest punct putem defini tipul unui trade (long/short), stop lossul acestuia (linia rosie 0.98040) si locatia intrarii (inferior/superior). Se mai poate defini facultativ si o ratie de risc : rasplata in cazul in care se poate observa nivelul urmator in care pretul se va opri dupa retestarea nivelului de oferta sau in functie de marimea primului breakout.

exemplu oferta usd/chf 4h(turcoaz)

intrare=0.97715, stop=0.98040(32.5 pips), profit=0.97188(52.7 pips) R:R = 1 : 1.62

exemplu cerere aud/usd daily(gri)

intrare=1.01949, stop=1.00800(114 pips), profit=1.04065(211 pips) R:R = 1 : 1.85

Prima diferenta pe care probabil o veti remarca intre cele doua exemple de mai sus este timeframeul iar acesta joaca un rol foarte important. Cand am inceput sa folosesc metoda de cerere si oferta am inceput sa fiu sceptic in privinta anumitor nivele pe care le foloseam si primeam stopuri dintr-un motiv pe care ulterior l-am descoperit si s-a dovedit a fi un potentator de sanse colosal. In timpul unui trade pe un daily chart (nu mai tin minte exact cand) mi-am imaginat toate nivelele de pe toate timeframe-urile inferioare timeframe-ului folosit de mine si am ajuns la concluzia ca miscarea generala de pe ultimul timeframe major disponibil (monthly/yearly) influenteaza in mod direct pe termen lung psihologia tuturor entitatilor prezente in piata din toate nivelele inferioare.

Pentru a intelege mai bine aceasta idee charturile de mai jos reprezinta un exemplu recent pe care il putem folosi ca demonstratie. Timeframeul de la care plecam este monthly iar pentru a nu incarca prea mult chartul in loc de zona de culoare voi folosi liniii in interiorul nivelelor de cerere/oferta pentru a defini nivele timeframelului inferior care este analizat in screenshot. ( a se observa paleta de culori care este definita de timeframeul respectiv nivelului roz-monthly, galben-weekly, gri-daily, 4h-turcoaz)

exemplu chart xau/usd monthly(roz)

exemplu chart xau/usd weekly(linii si zone galbene)

>cumparare monthly 1 (sl 1452.527, tp 1824.115) stop = limita inferioara - 10% din totalul rangeului in unitati;

profit = urmatorul nivel de oferta monthly sau lungimea miscarii ioriginare din nivel de cerere actual

>rejectie dintr-un nivel invizibil pe monthly, tinem trade-ul deschis si asteptam atingerea tp-ului sau formarea unui nou nivel de oferta monthly

>retest la intrarea noastra originara cu dubla confirmare de cumparare monthly + weekly

>cumparare weekly 1 (sl 1452.527, tp 1717.906) profit = se schimba tp-ul si primului ordin de buy pe monthly din cauza formarii unui nivel de oferta monthly ( vezi primul chart al exemplului )

>tp buy weekly 1 + buy monthly 1( STOP BUY ) ( START SELL )

>vanzare monthly 1 (sl 1810.500, tp 1562.050) profit = urmatorul nivel de cerere monthly

>vanzare weekly 1 (sl 1810.500, tp 1602.320) profit = urmatorul nivel de cerere weekly

>in drum spre nivelul A monthly de cerere se creaza nivelele E, F de oferta weekly care sunt testate de 3 si respectiv 1 ori.

>vanzare weekly 2 ( sl 1700, tp 1602.320)profit = urmatorul nivel de cerere weekly

>tp sell weekly 1+ sell weekly 2 @ 1602.320

>tp sell monthly 1(STOP SELL)(START BUY)

>rejectie din nivelul de cerere monthly A pentru a doua oara

>vanzare weekly 3( nu se executa din cauza ultimei rejectii din monthly )

>se formeaza doua nivele de cerere weekly G si H.

>cumparare weekly 2( sl 1548, tp 1639.55)

>pretul ajunge in interiorul a doua nivele de oferta weekly E si F, aceste doua nivele nu vor fi luate in considerare deoarece sunt in contradictie cu directia cu originii majore si putem specula asupra faptului ca pe termen lung aurul va ajunge la 1717.906

Ultimul exemplu are rolul de a evidentia importanta intelegerii originii majore. Acest lucru va reduce foarte aproape de 0 pierderile si ne va oferi o viziune pe termen lung atunci cand vrem sa folosim un nivel daily/4h/1h. Aceasta propietate de subordonare a timeframe-ului se aplica din timeframe in timeframe, monthly > weekly > daily > 4h > 1h > 30m > 15m > 5m > 1m

Daca veti petrece putin timp cu ochii peste charturi va veti da seama ca stirile doar influenteaza pretul catre anumite nivele care la randul lor isi pun amprenta pe pret. Veti observa cum toate evenimentele fundamentale nu mai conteaza, ba chiar va folosesc pentru a intra la nivele cat mai apetisante.